Сегодня я хочу обсудить основные тенденции и проблемы, которые вижу в экономике России.

Сейчас «шок и трепет» нашего финансового и общеэкономического обвала в новой волне кризиса, вызванной одновременным обрушением цен на нефть и введением против России санкций, — признаем, санкций очень болезненных, — прошел. Обвал прекратился, наметился рост. И уже появилось немало экономистов, заявляющих, что кризис и принятые меры по борьбе с ним дают, наконец, требуемые результаты. Что наша экономика, наконец, встряхнулась и «выходит на траекторию быстрого устойчивого роста».

Так ли это?

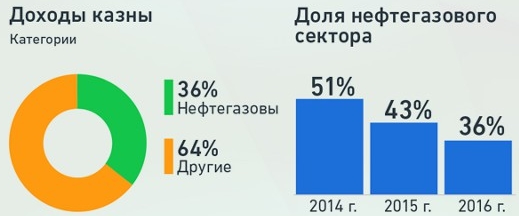

Начну с нефти. Как я уже ранее говорил в этом зале, кризисное обрушение нефтяных цен и политика импортозамещения снизили зависимость доходов России от экспорта энергоносителей. Это отражено на диаграмме (рис. 1).

Как мы видим, эта зависимость в последние годы заметно падает. Если в 2014 году она составляла 51 %, то в 2016 году сократилась до 36 %.

Это, конечно, хорошо, но мало. Наша зависимость от доходов от экспорта нефти и газа всё еще очень глубокая. По сути, цены на нефть по-прежнему в большой степени определяют условия и возможности исполнения нашего бюджета, что хорошо видно на графике (рис. 2).

На графике приведены бюджетные расчеты российского Минфина. По горизонтали показаны цены на нефть, по вертикали — расчетный дефицит российского бюджета при соответствующих ценах нефтяного экспорта. Как мы видим, при цене нефти 30 долл./барр. Минфин прогнозирует дефицит бюджета в 5 %, при цене 60 долл./барр. — всего 1 %.

Поясню, почему зависимость такая глубокая. При низких ценах на энергосырье сокращаются валютные доходы от нашего экспорта. Но ведь при этом одновременно российский рубль, управляемый так называемым плавающим курсом, дешевеет в отношении других валют. И значит, растут расходы на дорожающий импорт.

В результате неизбежно ухудшается внешнеторговый баланс страны, то есть падает превышение доходов от экспорта над расходами на импорт. Так, в частности, один из главных показателей этого процесса — профицит счета внешнеторговых операций России — упал с $69 млрд в 2015 г. до $22,2 млрд в 2016 году, более чем втрое.

Казалось бы, сальдо внешней торговли всё еще положительное, доходы есть. Но нельзя забывать о том, что в результате развязанной против России политической и экономической, в том числе санкционной, войны, наш бюджет оказался нагружен дополнительными, в том числе оборонными расходами. А другие расходы, прежде всего социальные, которые и так уже урезаны до минимума, снижать нельзя.

В результате наш бюджетный дефицит в прошедшем году неуклонно рос (рис. 3).

Ситуация стала чуть исправляться только в самом конце года, когда заключенное соглашение с ОПЕК о сокращении добычи нефти привело к росту нефтяных цен.

Так что от нефти у нас по-прежнему зависит очень многое. И то, как государство сможет исполнять свои социальные и инвестиционные обязательства, и то, придется ли нам быстро тратить на покрытие дефицита бюджета наши «подушки финансовой безопасности» — Резервный фонд и Фонд национального благосостояния.

Но, конечно же, наша экономика зависит не только от нефти или, шире, сырьевого экспорта.

Падение цен на нефть само по себе увеличило долю других отраслей в ВВП страны: ведь если меньше нефтегазовые доходы, то снижается и их доля в ВВП. А наложенные на Россию санкции заодно вынудили нас — там, где это возможно, — форсировать развитие других отраслей и для замещения импорта, и для увеличения экспорта.

Это получается не везде и не сразу. Не везде получается, в том числе, потому, что люди, которые этим занимаются, частью не знают, как это делать, частью не могут что-то сделать в нынешних экономических условиях, а частью просто, наверное, не хотят этим заниматься. Ведь, признаем, многим в России до сих пор кажется, что вот-вот как-то всё образуется и вернется на круги своя. Мол, так или иначе с Западом договоримся, и всё будет как прежде. Хотя уже ведь предельно понятно, что как прежде — не будет.

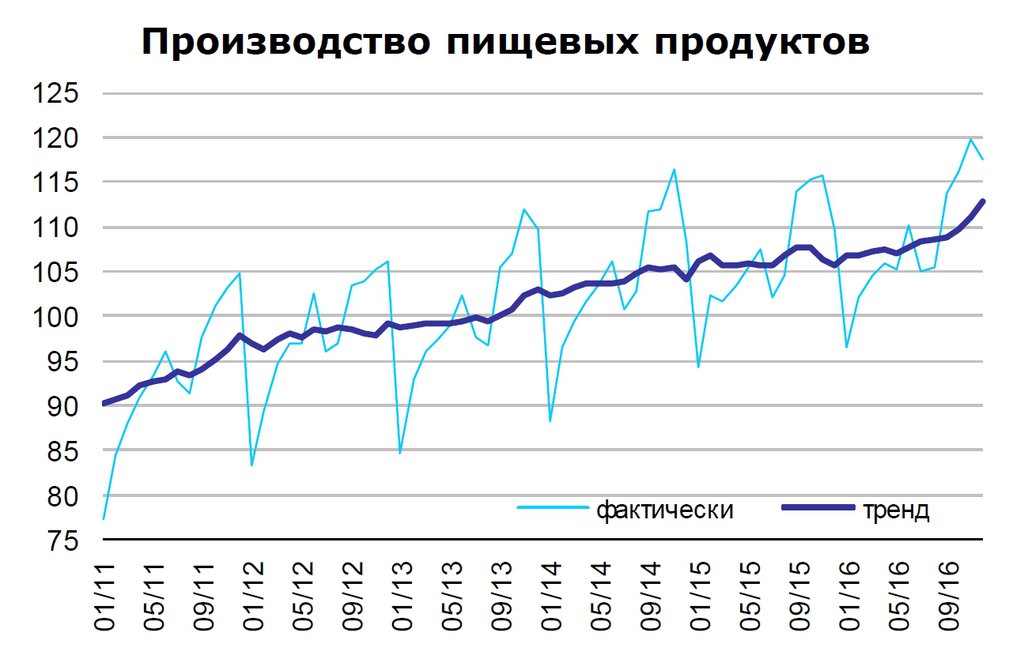

Тем не менее, наше сельское хозяйство сумело, при государственной кредитной и инвестиционной поддержке, добиться многого. Налицо довольно устойчивый рост производства продовольствия (рис. 4).

Конечно, в последние годы нам еще и везло с погодой и высокими урожаями, но это не главное. Как я уже говорил ранее, многие наши фермеры, в том числе новые латифундисты, очень жестко и эффективно организовали работу, вносили удобрения, снизили потери при уборке, и производство довольно сильно поднялось вверх.

Заметно выросли и сбор урожая, и переработка, и экспорт, особенно по зерновым. Мы полностью покрыли потребности нашего рынка в пшенице разных сортов и, более того, стали мировым гигантом, лидером по экспорту пшеницы. Мы резко снизили зависимость нашего рынка от импорта овощей, собственное производство уже обеспечивает около 90 % потребления. Наконец, мы очень сильно нарастили производство мяса птицы и свинины. То есть, грубо говоря, в критических ситуациях мы уже голодными не останемся и без белковой пищи своих детей не оставим. И это довольно крупное достижение.

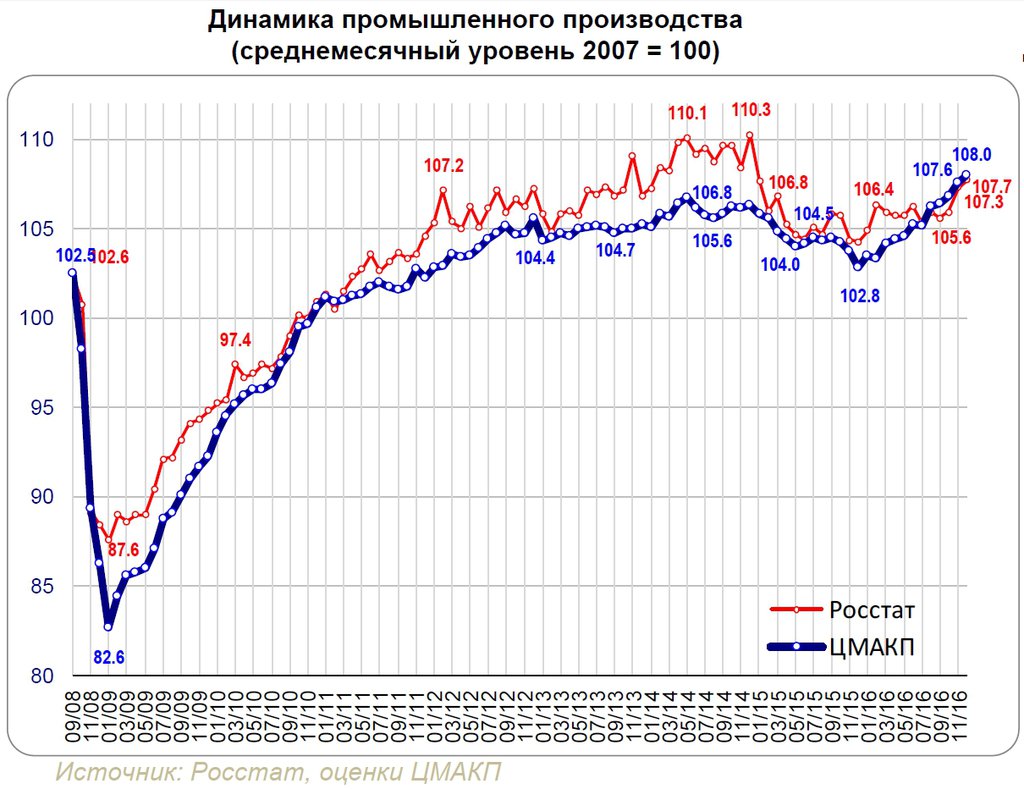

А в последние месяцы — причем, еще до повышения цен на нефть — похоже, произошел перелом и в развитии нашего промышленного сектора (рис. 5).

Как мы видим, после спада в 2014–2015 гг. идет рост промышленного производства. Он идет уже с начала 2016 года, и пока продолжился в нынешнем году. Причем, что важно, обрабатывающие (то есть не сырьевые) производственные отрасли сейчас растут быстрее, чем производство в целом.

Однако промышленный рост пока очень неравномерный, в ряде отраслей продолжается спад или стагнация.

В производстве потребительских товаров, кроме пищевой промышленности, неплохой рост с конца 2015 года идет в текстильном и швейном производстве. Однако в других потребительских отраслях, в частности, в производстве обуви и кожаных изделий, а также бытовой техники, ситуация с ростом пока неблагополучная или неопределенная.

В отраслях, производящих продукцию инвестиционного спроса, — то, что раньше называлось производством средств производства, — ситуация с ростом также очень неравномерная. Пока хуже всего дело обстоит с производством стройматериалов, которое за последние два года упало примерно на 20 %. И это серьезная проблема. Во-первых, потому, что это индикатор снижения темпов воспроизводства и модернизации основных фондов, которые, напомню, начинаются со строительства. Это, во-вторых, означает, что налицо недостаточный спрос по всей цепочке смежных отраслей. То есть ситуация в строительстве не может не тревожить.

Получше обстоят дела в производстве машин и оборудования. Здесь перелом от спада к росту, по данным статистики, произошел более года назад. Но пока говорить об устойчивом росте, видимо, еще преждевременно.

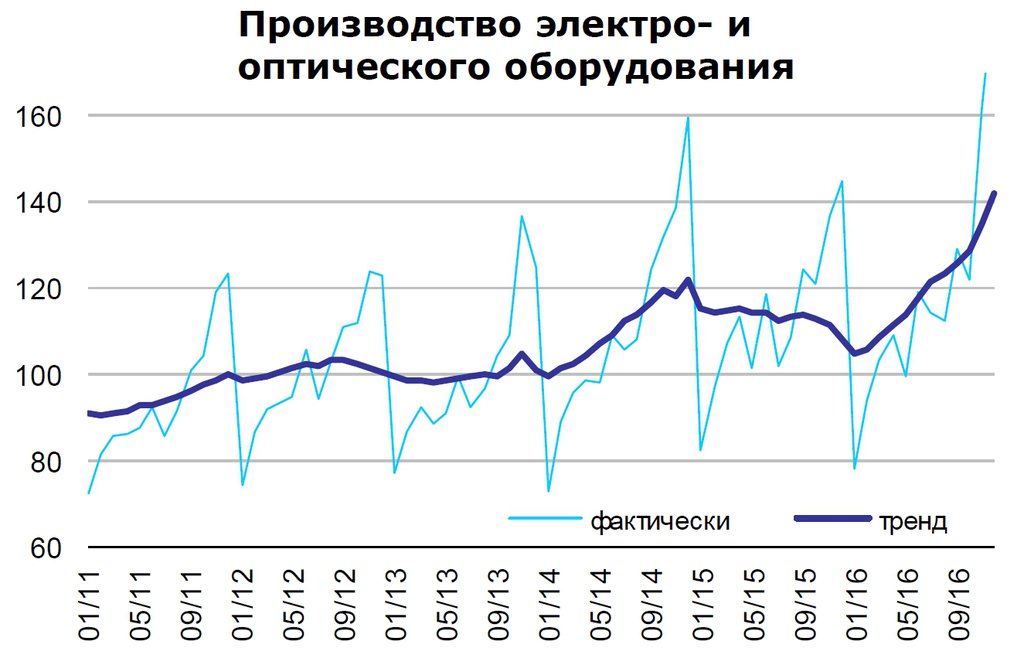

Наиболее явно выраженная тенденция роста выявилась в производстве электро- и оптического оборудования (рис. 6).

Как мы видим, здесь активный рост продолжается уже больше года. Однако эксперты указывают, что главный вклад в рост этой подотрасли вносят заказы оборонно-промышленного комплекса: влили немалые деньги, обновили оборудование и технологии — и получили результаты. Причем наше электронно-оптическое оборудование в той его части, которая не секретна и которую мы готовы продавать, на мировом рынке ждут с большим интересом.

Но это, так сказать, отдельные успехи. А в целом, в части промышленного роста картина далека от благостной.

В чем же дело? У нас, казалось бы, приняты программы активного импортозамещения. И эти программы, казалось бы, должны касаться в первую очередь именно быстрого наращивания производства машин и оборудования. Но результаты пока очень скромные.

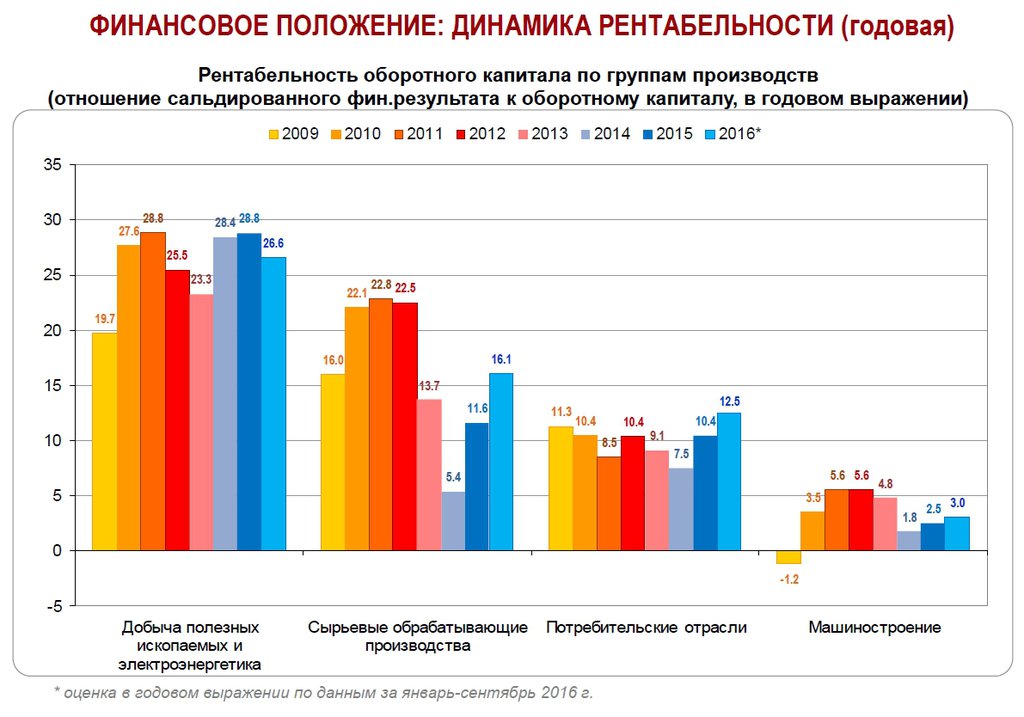

Почему они такие скромные, в какой-то мере объясняет следующий рис. 7.

Мы видим, что большинство отраслей нашей экономики живет и производит продукцию с совершенно крохотной рентабельностью. Если в отраслях добычи полезных ископаемых и обработки сырья она еще более-менее приемлемая, то есть позволяет аккумулировать средства для обновления и развития производства, то в потребительских отраслях и, главное, в машиностроении — рентабельность очень низкая.

Главное — она намного ниже, чем ставки по кредиту. Ведь работающее предприятие, как минимум, должно иметь возможность получать кредит хотя бы для пополнения оборотных средств, для текущей деятельности. А если предприятие намерено расширяться, оно должно иметь возможность получать кредиты на обновление оборудования, на модернизацию и так далее.

Предприятие берет кредит в коммерческом или государственном банке. Но ведь этот банк, если он сам получает кредит от Центрального банка по ставке 10 % годовых, принципиально не может (и не будет!) никому давать кредиты со ставкой ниже чем 13–15 %. То есть уже здесь для предприятий с низкой рентабельностью формируется механизм недоступности кредита. А что значит сверхнизкая рентабельность? Это неспособность обновлять производственные фонды. А неспособность обновлять фонды — это низкая эффективность устаревшего и изношенного оборудования.

Возникает естественный вопрос: а почему такая низкая рентабельность?

Нередко и у нас, и за рубежом говорят и пишут, что, мол, наши люди просто не умеют работать, а ими не умеют управлять. Мол, эффективные менеджеры еще не пришли и как следует за дело не взялись. А вот будет другой руководящий персонал — якобы и лес, и горы запляшут.

Наверное, такие исключительные ситуации тоже бывают. Но это явно не главное.

В отраслях, работающих на потребительский рынок, рентабельность мизерная в основном по той причине, что резко упал платежеспособный спрос у большинства населения. Есть ведь опыт попыток компаний поднимать цены на свою продукцию, но опыт неуспешный: тогда просто исчезают покупатели.

В машиностроении компании тоже пытались существенно поднимать цены на продукцию, чтобы повысить рентабельность, но, опять-таки, чаще всего оказывалось, что рынка нет. Никто дорогую продукцию покупать не хочет, она сейчас не по карману.

Однако есть у низкой рентабельности российской промышленности и еще одна, причем важнейшая, причина. Это использование устаревшего или изношенного оборудования (рис. 8).

Как мы видим, в большинстве наиболее важных для развития страны отраслей средний возраст используемого оборудования превышает 10 или даже 15 лет. Очевидно, что в современной мировой экономике, где средний период обновления оборудования уже составляет 5–7 лет, такое устарелое оснащение производства не может обеспечить выпуск конкурентоспособной продукции. Грубо говоря, если сравнивать какой-нибудь новый германский или бельгийский высокоточный станок с российским, который выпущен 20 лет назад, — становится ясно, что российский просто не может работать с необходимой точностью и качеством продукции, он для этого просто не приспособлен. А новый станок купить по описанным выше причинам предприятие не может — нет денег.

В результате у нас в России очень большая доля промышленных предприятий работает на грани убыточности или даже в убыток — чтобы не останавливать производство и не отправлять в безработицу персонал. Нужно признать, что эта доля убыточных производств все-таки понемногу сокращается. Если в 2015 году она составляла 29,3 %, то в 2016 году снизилась до 27,9 %. Но это, конечно, всё еще очень много.

Но как выживают такие убыточные предприятия? Увы, в очень значительной степени за счет кредитов, которые многие из них просто не могут и вряд ли скоро смогут погасить. Во многих отраслях доля просроченных (то есть не выплаченных вовремя) кредитов превышает 10 %. Причем в ряде отраслей за год доля просроченных кредитов не снизилась, а, напротив, выросла. И это, конечно, еще одна очень тревожная тенденция.

Тем не менее, нельзя не признать, что наша промышленность не только как-то выживает. В ряде отраслей она с кризисными тенденциями активно борется. Об этом говорит, в частности, очень важный перелом на рынке товаров инвестиционного назначения, произошедший в прошлом году. В 2014–2015 годах предложение на этом рынке буквально обрушилось — упало более чем на 20 %. Но затем начало расти, и к нынешнему моменту уже отыграло почти 9 % предшествующего падения.

За счет чего происходит этот рост? Частично — за счет наращивания внутреннего производства, частично — за счет импорта. Это, как представляется, во многом заслуга государства, которое в кризисе все-таки наладило инвестиции и контроль за их расходованием в оборонно-промышленном комплексе и в ряде критических инфраструктурных проектов, а за этими госзаказами потянулись и другие отрасли промышленности. Грубо говоря, если строят Керченский мост, для него нужны специальная техника, бетон, высокопрочный металл, рельсы, специальные кабели и так далее. Но и импорт того, что в России купить нельзя, тоже нужен.

В результате почти обвальное падение импорта, происходившее в 2014 г., в 2015 году в основном остановилось и даже обнаружило тенденцию к росту. Подчеркну, что это происходит в условиях фактического закрытия для России западных рынков многих инвестиционных товаров наложенными на нас санкциями. И это значит, что часть производственников, заинтересованных в модернизации своих производственных мощностей, сумела найти альтернативных поставщиков оборудования — китайских, тайваньских, корейских, малайзийских и т. д. И за счет этих импортных поставок все-таки хотя бы частично обновляют производственный аппарат.

Но удается это далеко не всем. На днях наш Центробанк принял решение оставить ключевую кредитную ставку на прежнем уровне 10 %. Повторю, что коммерческие банки при такой ставке ЦБ выдают кредиты еще дороже. И предприятия с рентабельностью своего производства ниже 13–15 % либо просто кредиты на развитие не берут, либо берут, но оказываются среди их злостных неплательщиков.

Однако это становится проблемой не только для предприятий-должников, но и для банков-кредиторов, которые получают на своих балансах огромную массу проблемных или безнадежных кредитов (рис. 9).

Как мы видим, доля проблемных и безнадежных кредитов в российской банковской системе, которая к «благополучному» 2014 году упала примерно до 6 %, далее начала расти и к лету 2016 года выросла почти до 9 %. С прошедшей осени — отмечу, опять-таки почти синхронно с повышением мировых цен на нефть, — эта доля обнаружила тенденцию к снижению. Однако эту тенденцию пока нельзя назвать четкой и уверенной.

Но плохие кредиты — далеко не единственная проблема российской банковской системы.

Во-первых, немало банков, ранее кредитовавшихся на Западе в валюте, оказались в больших долгах и столкнулись с серьезными трудностями их выплаты в связи с девальвацией рубля и санкциями.

Во-вторых, многие банки пытались выбраться из кризисной долговой ловушки за счет различных финансовых махинаций — вплоть до финансовых пирамид или увода его активов за рубеж через кредиты фиктивным фирмам с последующим обрушением банка. Как вы, наверное, знаете, скандальных публикаций в прессе о разных банковских махинациях хватает. Причем, как представляется, надзорные службы ЦБ эти махинации не слишком внимательно отслеживали.

В результате большинство отзывов лицензий российских банков за последние годы следовали только после краха таких, уже фактически мертвых или криминальных банков, то есть после вывода из них основных здоровых ликвидных активов.

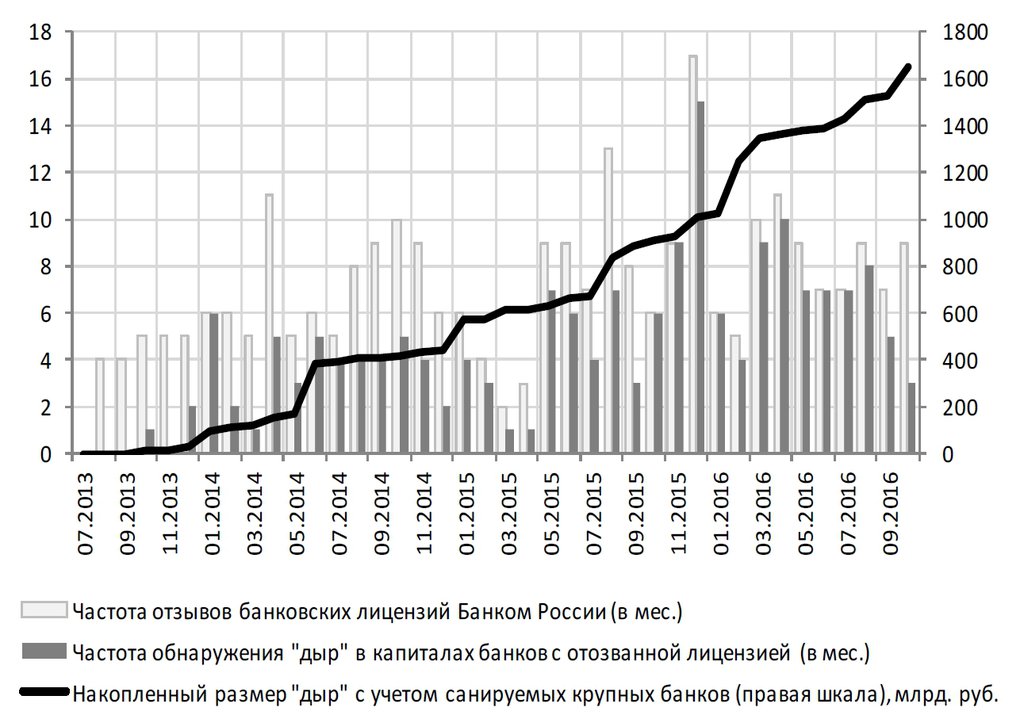

После того как в 2013 году Сергея Игнатьева на посту главы ЦБ сменила Эльвира Набиуллина, — банковский надзор, похоже, стал более жестким. И, соответственно, в несколько раз выросла частота отзывов лицензий у больных (сомнительных, проблемных, махинаторских) банков. В результате на сегодняшний день из более чем тысячи банков, которые работали в России, сейчас осталось чуть больше 600 (рис. 10).

Это гигантское сокращение банковской системы. Иногда говорят, что в регионах, особенно в каких-то небольших городах и поселках, это создало неудобства и проблемы: в банк нужно добираться по распутице и так далее. Но оборотная сторона этих неудобств заключается в том, что, как утверждают специалисты, сомнительных банков стало резко меньше. То есть банковская система России довольно заметно расчищена.

Однако одновременно, как мы видим на рисунке, накапливались и огромные суммы невозвратных денег, которые прятались в дырах в банковских балансах. И которые теперь Агентству страхования вкладов приходится возвращать вкладчикам из государственной казны. Сумма таких денег, украденных или растраченных в банковской системе за последние три года, составляет примерно 1 трлн 800 млрд рублей. Вдумайтесь: сейчас в министерствах и Госдуме отчаянно спорят о том, где взять недостающие 100 или 200 млрд руб., а вот такие деньги были просто растрачены и украдены в результате плохого надзора за банками!

Теперь — о том, что у нас происходит в социальной сфере. Прежде всего, в сфере зарплат и доходов населения.

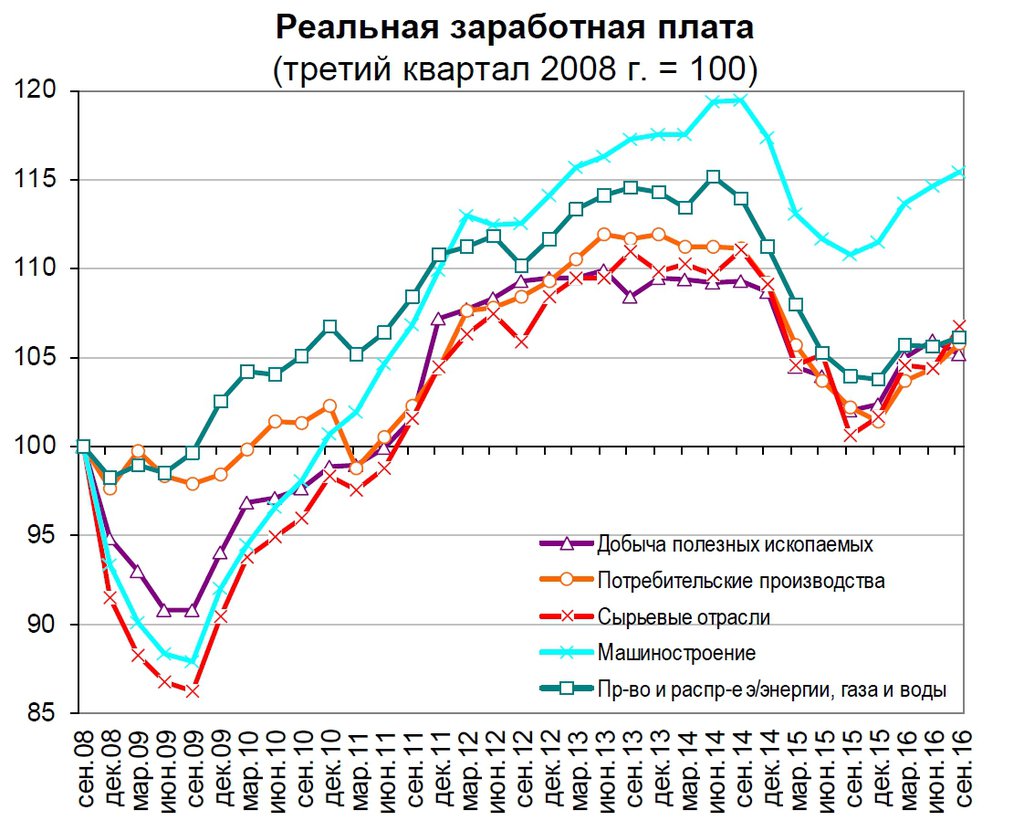

На следующем рис. 11 приведены данные о динамике реальной заработной платы в различных отраслях российской экономики.

Напомню, что реальная зарплата, в отличие от номинальной, определяется через размер корзины основных необходимых товаров и услуг, которые можно на нее приобрести. То есть в основном учитывает изменения цен за счет инфляции.

Мы видим, что реальная зарплата очень существенно выросла в годы дорогой нефти (отмечу, вновь индикатором является нефть!), а с началом так называемого украинского кризиса в 2014 году начала быстро падать. Перелом произошел осенью 2015 года, когда зарплаты начали вновь расти. Хотя отметим, что до пиковых значений начала 2014 года им еще очень далеко. То есть опять-таки наши граждане в среднем обеднели, и очень существенно.

Отметим и то, что самые высокие зарплаты уже в благополучных 2012–2013 годах были в машиностроении. То есть и политическое руководство страны, и многие менеджеры и хозяева предприятий уже тогда понимали, что постсоветский провал в российском машиностроении — это тот тормоз экономики, с которым рано или поздно придется разбираться. И что если с ним не разобраться, то дальше никакой глобальной конкурентоспособности, о которой все они, естественно, мечтают, добиться не удастся.

Тем не менее, возвращаясь к нашим гражданам, нужно признать, что в 2016 году наше население существенно обеднело. По данным Росстата, реальные располагаемые доходы наших граждан за год снизились на 5,9 %. Причем многие эксперты утверждают, что Росстат ситуацию заметно приглаживает, а на деле падение доходов российского населения в 2016 году составляет не менее 8–9 %. А поскольку доходы снижаются уже почти три года, эта тенденция очень неприятная. Понятно, что наши граждане ею явно недовольны.

Однако они имеют основания быть недовольными не только зарплатами. Достаточно болезненные тенденции у нас есть и на рынке труда, включая безработицу.

Уже в 2011 году в ключевых сегментах экономики, включая машиностроение, переработку сырья и производство потребительских товаров, началась так называемая кадровая оптимизация, то есть увольнения персонала. Исключение — добыча полезных ископаемых, где численность персонала за эти годы даже несколько выросла.

Но при этом, по данным Росстата, безработица в России не росла. Почему? Куда девались люди, увольняемые из всех отраслей нашей экономики?

На днях я прочел результаты свежего социологического исследования занятости. И обнаружил, что около трети нынешних хозяев и работников малого бизнеса — так сказать, нового, недавнего призыва. И занялись они этим малым бизнесом не по собственной воле и призванию, а потому что потеряли постоянную работу и были вынуждены — никуда не денешься! — искать в малых предприятиях пропитание для своих семей. Эти предприятия разоряются, создаются снова, но именно туда оказалась выдавлена большая часть тех, кто ушел в безработицу с привычных рабочих мест в ключевых отраслях экономики.

Но это не всё.

Есть еще и так называемый теневой рынок труда, где не регистрируются и не платят налоги, а оплату получают в руки наличкой по договоренности с работодателем.

Точных данных по этому рынку, по понятным причинам, нет — его участники ни в какие статистические отчеты попадать не хотят. Есть лишь сравнительно убедительные экспертные оценки. Так вот, одна из таких оценок показывает, что этот теневой рынок труда в России в последние годы заметно подрос. И сейчас составляет более 40 % трудоспособного населения! (рис. 12)

Понятно, что такая доля труда в тени — это и недополученные налоговые доходы бюджета, и отсутствие у работников каких-либо социальных гарантий, включая пенсии, медицинское обслуживание и т. д., и благодатная среда для теневой и криминальной экономики.

Но разумных механизмов борьбы с теневой занятостью пока никто во власти не предлагает. Предлагается лишь один — на мой взгляд, неразумный, — механизм. А именно — свести к минимуму или вообще запретить наличные расчеты. И все (или почти все) расчетные операции граждан проводить через банковские карты.

Тему неразумности такого механизма нужно обсуждать отдельно. Здесь лишь отмечу, что во власти эту тему пока обсуждают робко и осторожно. Они, видимо, понимают, что вот эти 40 % — очень большая общественная сила. И что низовые протестные политические издержки, связанные с попытками эту силу впрячь в «налоговую телегу», причем в условиях крохотных доходов огромной части населения, — наверняка превысят те экономические приобретения, которые может дать расширение за счет таких граждан налоговой базы.

Еще одна достаточно болезненная проблема сегодняшнего состояния социально-экономической сферы в России — очень высокая для нашей страны, не привыкшей жить в кредит, долговая нагрузка большой части наших граждан (рис. 13).

Как мы видим, долги населения у нас большие. В начальном пике украинского кризиса 2014 года средний наш гражданин тратил на выплату долга почти 22 % своих доходов. То есть, грубо говоря, он 1000 рублей зарплаты получил, из них 220 рублей — «отдай и не греши» в виде выплат за кредит.

В 2015 году средний уровень кредитных выплат снизился до 18,7 % доходов граждан и стабилизировался, а в конце 2016 года даже начал заметно падать. Судя по нынешним тенденциям объемов кредитования и кредитной просрочки, через год средняя долговая нагрузка на российскую семью может упасть до примерно 13 % ее доходов.

Некоторые экономисты считают, что это хорошо, поскольку реже станут отбирать машины и другое имущество за долги, меньше будет судебных разбирательств, скандалов и поводов для социально-политической дестабилизации. Но, с другой стороны, понятно, что такая тенденция говорит не только о повышении кредитной осторожности населения, но и о снижении его доходов. А также — о страхе граждан перед неопределенностью и непредсказуемостью будущего, о неспособности планировать и прогнозировать свои доходы и возможности вернуть кредит.

И это для России не мелочь. У нас в любой деятельности очень важен фактор некоего взгляда в будущее — как источника любого, в том числе сугубо житейского, оптимизма: «Сейчас мне трудно, через 3–5 лет что-то в стране и у меня наладится... Вот появились ростки нового, детям уже будет жить легче и лучше». А когда такого перспективного оптимизма нет — в России это один из существенных депрессивных факторов, опасный, в том числе, и для экономики.

Возвращаясь к макроэкономическим показателям страны, посмотрим, что у нас происходит с валовым внутренним продуктом (рис. 14).

Как мы видим, после наиболее глубокого кризисного провала во втором квартале 2015 года — напомню, опять-таки на фоне цен на нефть, обрушившихся до 30 долл./барр., — ВВП России начал постепенно выбираться из этого провала. По свежим данным статистики, в последнем квартале 2016 г. и в начале 2017 года наш ВВП показывает пусть очень маленький, но рост. На начавшийся год прогнозируется осторожный рост ВВП на уровне 0,4–0,6 %. То, что возможен новый обвал ВВП, уже никто не прогнозирует.

Сейчас наше правительство, судя по активности обсуждений, больше беспокоит не рост ВВП, то есть главный, хоть и формальный показатель развития страны, а тот самый дефицит бюджета, о котором я сегодня уже говорил. И, соответственно, необходимость для покрытия этого дефицита тратить резервы.

Так что у нас с резервами?

Наши валютные, или золотовалютные резервы (ЗВР), которыми управляет ЦБ, уже много месяцев по величине практически не изменяются. И находятся, в зависимости от колебаний плавающих курсов валют, на уровне около $385–395 млрд, то есть эта самая большая по размерам, стратегическая российская валютная подушка безопасности, — пока в основном в неприкосновенности.

Важные изменения происходят в составе наших ЗВР. В них довольно быстро сокращаются доли ценных бумаг США и других стран, но одновременно столь же быстро растет доля золота. Если перед глобальным кризисом, в начале 2007 года, объем золота в российских ЗВР составлял около 400 тонн, то сейчас он вчетверо больше, около 1600 тонн. Причем только в прошлом 2016 году ЦБ купил в ЗВР около 110 тонн золота.

Почему? Видимо, нарастающая кризисная лихорадка на мировых валютных рынках, а также глобальные политические потрясения последнего времени, включая Брекзит (о чем я говорил в предыдущей статье), — вынудили наш ЦБ сократить валютную составляющую резервов, особенно британского фунта, в пользу золота как более устойчивой по цене вечной ценности.

В то же время резервы, находящиеся в управлении правительства, — Резервный фонд и Фонд национального благосостояния (ФНБ), — скорее тактические, а не стратегические. Они предназначены для сглаживания разного рода дефицитных шоков в экономике, включая бюджет, а также дефицитов в пенсионном обеспечении.

ФНБ пока, в последние кризисные годы, практически не тратили. А вот из Резервного фонда за эти годы истрачено очень много. В частности, только в 2016 году Резервный фонд сократился почти в 4 раза, с 3,64 трлн руб. до 972 млрд руб. Причем еще осенью 2016 года Минфин прогнозировало, что в 2017 году Резервный фонд будет полностью исчерпан, а из ФНБ с его нынешним размером 4,86 трлн руб. придется истратить почти 700 млрд руб.

Сегодня же Минфин сменило прежний пессимизм на определенный оптимизм — отмечу, вновь оптимизм нефтяной. Оно заявляет, что при сохранении нынешних цен на нефть на уровне около 55 долл./барр. немалая сумма Резервного фонда у нас в 2017 году останется, а ФНБ вообще тратить не придется.

Сейчас наши экономические ведомства и ЦБ заявляют в качестве своего главного достижения то, что принятые ими меры позволили радикально подавить инфляцию.

Действительно, у нас за постсоветские годы еще никогда инфляция ниже 6 % процентов годовых не падала. А по итогам 2016 года официальный уровень инфляции у нас составил 5,4 %. Я оставляю здесь за скобками экспертные оценки, которые показывают, что Росстат показатель инфляции заметно занизил. Но несомненно то, что инфляция упала, и упала очень существенно. И это, конечно, хорошо. Потому что низкая инфляция — это важнейший фактор, который позволяет бюджету, госпредприятиям, бизнесу, людям как-то прогнозировать свое экономическое будущее.

Но вот цена, которая заплачена за такое снижение инфляции, вызывает много вопросов. Почему? Дело в том, что основными способами снижения инфляции, которые использовал ЦБ, оказались те же самые застарелые, заскорузлые механизмы, которые нам насоветовали Международный Валютный Фонд и эксперты Гарвардского института в 1991–1993 годах, более 20 лет назад. Механизмы простые: зажимай денежную массу, не пускай деньги в массы и на кредитный рынок, и тогда, при нехватке денег, не будет инфляции.

Вот эти механизмы в основном у нас доныне и использовались: запредельные ставки по кредитам и демонетизация денежного обращения. И, значит, организация острейшей нехватки денег в экономике. А это, по большому счету, главный фактор торможения развития.

Впрочем, как можно было в нашем кризисе действовать иначе — это особая дискуссионная тема, которая требует отдельного обсуждения. Однако не могу не отметить, что антикризисные механизмы, которые использовали в России, прямо противоположны тем, которые использовали для выхода из самой острой фазы кризиса развитые страны Запада. Те самые страны, которые 25 лет навязывали России механизмы антикризисного финансового регулирования.

В связи с этим напомню то, что показывал в предыдущей статье. В США, Евросоюзе, Японии не только обрушили ключевые ставки центробанков почти до нуля, но еще и вкачали в финансовые системы триллионы долларов. У нас же всё делали с точностью до наоборот.

Еще одна забота правительства и ЦБ, о которой они сейчас снова заговорили, — российский внешний долг. Если государственная часть этого долга очень умеренная, то частно-корпоративная часть большая и быстро растет. Этот совокупный долг за истекший год вырос на 7 % и на начало 2017 года составил почти $520 млрд или 42 % годового ВВП страны.

У большинства стран мира отношение совокупного долга к ВВП гораздо больше — иногда, как у ряда стран ЕС, оно намного превышает 100 %. Однако ЦБ пишет, что безопасный уровень долга для России не должен быть выше 25 %, и с этим соглашается Счетная палата.

Конечно, наши денежные власти дают такие оценки прежде всего для того, чтобы решать свою привычную задачу «оптимизации» (читай — сокращения) расходов, в первую очередь государственных. Однако есть в их беспокойстве и своя правда. России в III квартале прошедшего года, по данным Минфина, пришлось направлять только на обслуживание (не на выплату!) внешнего долга 40 % валютных доходов.

В скобках хочу заметить, что Минфин, давая такие высокие цифры, несколько хитрит. Это был квартал с максимальными календарными выплатами долгов, а в других кварталах расходы на обслуживание внешнего долга были гораздо меньше. Однако, тем не менее, рост внешнего долга и расходов на его обслуживание следует признать тенденцией достаточно тревожной. Ведь если у нас кардинальным образом не улучшится внешнеторговый баланс, нам придется львиную долю валюты, получаемой от международной торговли, тратить на обслуживание и погашение долгов. А это уж совсем тупиковая ситуация.

Теперь — о том, где мы сейчас оказались в макроэкономическом смысле в сравнении с крупными другими странами, которые принято причислять к развивающимся.

На следующем рис. 15 приведено сопоставление основных макроэкономических показателей стран БРИКС.

Как мы видим, хуже, чем в России, экономическое положение только в Бразилии. Которая, заметим, вроде бы не под санкциями, но оказалась в нефтяном кризисе, как и мы. Но и не только: Бразилия заодно буквально раздирается острейшим и длительным экономическим и политическим кризисом.

У Индии и у Китая в сравнении с нами развитие просто великолепное, у ЮАР — плохо, однако всё же гораздо лучше, чем у нас.

Но такие тенденции не могут существовать долго. Потому что наши стратегические партнерства, на которые мы нацелены, в том числе с Китаем и с Индией, могут быть эффективны и успешны только в том случае, если эти партнерства равноправные. Причем равноправные не по ядерному оружию и ракетам, а экономически равноправные. Так вот, БРИКС может оправдывать свое существование только тогда и до тех пор, пока есть равноправное партнерство. И, скажу грубее, только тогда и до тех пор, пока другие участники объединения своего неравноправного и экономически неинтересного партнера просто не выпихнут за порог.

Напоследок хочу обсудить еще один вопрос. Коли мы в России строим современную рыночную экономику — так ведь объявлено руководством страны, — для нас важно, какие проблемы считают самыми серьезными для своего бизнеса люди, которые этим бизнесом в России занимаются.

На следующем слайде представлены данные одного из социологических опросов на эту тему (рис. 16).

Мы видим, что более всего беспокоят наш бизнес такие проблемы, как недостаточный спрос на внутреннем рынке, высокие налоги, дорогой кредит и недостаток денег, о чем мы уже говорили. А еще — неопределенность экономической ситуации в стране, то есть невозможность долгосрочного планирования своих действий. Причем этот показатель — единственный — очень быстро растет год за годом.

А ведь для предпринимателей и менеджеров такая неопределенность еще более значима, чем для простых граждан. Они вкладывают деньги, предполагая, что когда-то — через три года или пять — эти деньги вернутся. Бизнес не может не перекрывать затраты прибылью. А в неопределенности он просто не знает, будет прибыль или нет. И потому не инвестирует в новые проекты, даже если на это есть деньги. Но тогда и развития нет!

Так что мы, конечно, начали выбираться из кризиса. Те, кто утверждает, что мы еще падаем, и что до дна далеко, — неправы или просто идеологически предвзяты.

Но мы из кризиса именно только выбираемся или, если сказать грубее, — выползаем. А рассчитывать на то, что международная обстановка вдруг улучшится и оборонно-кризисная нагрузка нашей экономики вдруг снизится или что невидимая рука рынка вдруг вознесет наше развитие на невиданную высоту..., — могут только люди, верующие то ли в сказки о вербовке российской разведкой всей команды президента США Трампа, то ли в особые симпатии к нынешней России со стороны божественного провидения.

Для того, чтобы не выползать, а взлетать, или хотя бы добиться тех темпов роста и развития, которые показывают Китай и Индия, нужна другая, неинерционная стратегия. Включающая и другую экономическую политику, и другую роль государства в экономике, в том числе хотя бы в индикативном планировании, и другие характер и прочность стратегической связки (реального партнерства) между государством и частно-корпоративным бизнесом, и другой уровень контроля и ответственности в сферах исполнения проектов и обязательств, и реальная жесточайшая борьба с коррупцией, и еще очень многое.

Другая стратегия нужна не только в сугубо экономической сфере: она нужна в образовании, в социальной сфере, в политике средств массовой информации, в науке и так далее. Это нужно потому, что без таких мер невозможно обеспечить то, без чего Россия никогда в интенсивную работу не включалась: массовую мотивацию на обеспечение развития. А для этого в сегодняшнем информационно-прозрачном мире мотиваций угрозы от враждебного окружения уже недостаточно.

Всего этого нового, другого, нужного — пока нет. И потому мы пока из кризиса не вылетаем, а выползаем. Но нельзя не признать, что все-таки выползаем.