Напомним, что понижательный, медвежий ценовый тренд на глобальном нефтяном рынке начался в середине лета 2014 года.

Что же этому предшествовало?

В марте 2014 г. — в ходе воссоединения Крыма с Россией, почти одновременно со знаменитой крымской речью президента России В. Путина, — банкам Goldman Sachs, Morgan Stanley и J. P. Morgan по итогам расследований комиссий конгресса США были предъявлены доказательные обвинения в манипулировании ценами на сырье, прежде всего нефть. И они, не дожидаясь штрафных санкций, уже готовящихся юристами американской Комиссии по ценным бумагам и рынкам, начали спешно распродавать остатки своих активов, участвовавших в ценовой игре, и накопленные в своих хранилищах коммерческие запасы нефти.

В это же время внезапно и довольно резко — на несколько сотен тысяч баррелей в день — возрос экспорт нефти из Ирака и Иракского Курдистана. Напомним, что после свержения и убийства Саддама Хусейна и оккупации Ирака нефтедобычу в стране почти полностью контролируют зарубежные (прежде всего, американские и европейские) нефтяные корпорации. Этот иракский нефтяной экспорт был странным образом форсирован, быстро вышел на уровни, достигнутые еще при Саддаме Хусейне, и даже их несколько превысил.

В это же время американская и мировая пресса всё громче трубила о новых технологических и коммерческих успехах сланцевых компаний США. Их добыча росла, хотя и медленнее, чем в предыдущие три года. Но чуть не все публичные эксперты отрасли твердили, что американский сланец — это такая золотая жила, которой хватит надолго, и что этот сланец на многие десятилетия вперед определит перспективы мировой нефтедобычи. Экспертные обсуждения этих перспектив шли в духе оценок того, смогут ли нефтяные компании США наращивать сланцевую добычу годовыми темпами 1 млн барр./день, или же они способны и на темпы 1,5–1,7 млн барр./день.

В это же время в мировой прессе начинается бурное обсуждение сближения позиций в переговорах Запада и Ирана по иранской ядерной программе. И, в связи с этим, — прогнозируется разморозка иранских активов в западных банках, а также близкие перспективы снятия эмбарго на иранский нефтяной экспорт. То есть мир получает сигнал о том, что этот экспорт, который в результате эмбарго был ограничен уровнем 1 млн барр./день, вскоре может резко увеличиться.

На этом информационно-аналитическом фоне в игру не могли не включиться Саудовская Аравия и ее арабские соседи. Они видели, что американские сланцы уже начали отбирать у арабских стран Персидского залива долю мирового (прежде всего, американского) нефтяного рынка. И они понимали, что Ирак, а далее еще и Иран, — с их столь же низкой себестоимостью добычи, как у арабов, — начнут отбирать долю глобального нефтяного рынка гораздо быстрее и активнее.

Публично страны Залива вполне политкорректно говорили о стремлении сохранить свою долю глобального рынка. А непублично в нефтяных диалогах этих стран всё чаще звучали две вполне военно-экономические темы. Первая — необходимость подавить низкими мировыми ценами на сырье сравнительно дорогую американскую сланцевую добычу. Вторая — необходимость предотвратить перспективу захвата существенной доли рынка «шиитской нефтью», то есть Ираном и Ираком.

В результате Совет сотрудничества арабских государств Персидского залива во главе с Саудовской Аравией, представляющий львиную долю потенциала нефтедобычи ОПЕК, принял негласное решение наращивать добычу и демпинговать. То есть снижать мировые цены на нефть для того, чтобы своим дешевым экспортом вытеснять растущих американских и шиитских конкурентов с рынка.

При этом американская аналитика максимально широко разъясняла, что средний «порог рентабельности» нефтедобычи для большинства сланцевых компаний США составляет 80–95 долл./барр., и что при снижении цен на нефть ниже этого порога сланцевики начнут массово банкротиться и уходить с рынка.

К лету 2014 года на этом фоне в игру включается весь арсенал глобальных банков и связанных с ними фондов и аналитических агентств, нацеленный на создание понижающего, медвежьего тренда на рынке. Это происходит и за счет управления деривативным рынком виртуальной нефти, который почти полностью регулируется крупнейшим американским капиталом, и за счет информационно-аналитического управления ценовыми ожиданиями инвесторов — которые также почти полностью регулируются олигопольным могуществом глобальных медиа, контролируемых тем же капиталом.

Так, уже к лету 2014 г. на глобальном нефтяном рынке формируется устойчивый медвежий, понижательный ценовый тренд. На формирование этого тренда повлияли:

а) реальность нефтяной демпинговой войны за рынки. Войны, ведущейся нефтедобывающими странами, корпорациями, трейдерами,

б) виртуальность деривативной нефтяной торговли на биржах и внебиржевых электронных площадках,

в) виртуальность информационно-аналитических и прогнозных вбросов, осуществляемых ведущими агентствами и экспертными службами.

Последним ударом по рынку на этом этапе игры стало объявленное в июне 2014 г. решение власти США о том, что отменяется запрет, не позволявший американским корпорациям осуществлять экспорт нефти. И последующие разъяснения: Америка начинает — впервые после запрета 1973 года — экспорт своей сланцевой сверхлегкой нефти. Никакого значимого американского нефтяного экспорта после этого не обнаружилось: в мире, как мы уже обсуждали ранее в данном исследовании, очень мало потребителей такого сырья, которое представляет собой не нефть, а газовый конденсат. Однако ценовые ожидания сотен тысяч игроков на спекулятивных нефтяных рынках полетели вниз. И уже к октябрю 2014 года цены на нефть Brent спустились с прежнего плато в 110 долл./барр. — до 80–85 долл./барр.

А осенью того же года последовал еще один болезненный, и вновь американский, удар по устойчивости глобального нефтяного (и не только нефтяного) рынка.

Напомним, что в кризисном 2008 году Федеральный резерв США начал так называемые программы количественного смягчения (QE), суть которых заключалась в выкупе у кризисных банков и корпораций их обесценившихся («мусорных») долгов, прежде всего ипотечных облигаций. Тогда же была одновременно снижена ключевая ставка ФРС, причем сразу до практически бесплатного уровня 0,25 %.

Первая программа количественного смягчения QE-1 действовала с 2008 по 2010 г., в результате ФРС выкупила облигации более чем на $1,7 трлн. Соответственно, долларовая масса на такую же сумму была влита в экономику.

Программа QE-2 была начата в ноябре 2010 г. и завершилась в июне 2011 г, ее общий объем — и новая порция вливания свежевыпущенных долларов — составили около $900 млрд.

Программа QE-3 была запущена в сентябре 2012 года и завершилась — внимание! — в октябре 2014 г. В ходе ее реализации ФРС выкупила облигации объемом около $2 трлн.

То есть в течение шести лет ФРС США за счет выкупа долговых бумаг с рынка влила в финансовую систему более $4,5 трлн. Именно на эти доллары были развернуты антикризисные программы спасения банков и корпораций от дефолтов и банкротств. И именно на эти доллары американские (и не только американские) банки и финансовые компании практически бесплатно и почти неограниченно кредитовали американский «сланцевый бум» и спекулятивную деривативную игру на дорогой нефти.

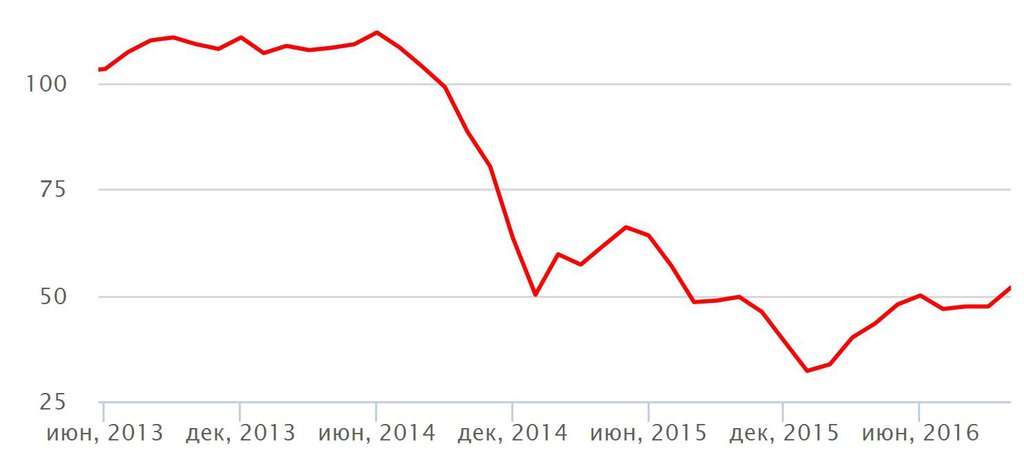

А в октябре 2014 г. накачка финансовой системы США почти бесплатными долларами — закончилась. Масса спекулянтов на товарных, в том числе нефтяных, рынках поняла, что в условиях тенденции снижения цен на нефть и падения прибыльности игры на нефти, спекулятивные деньги должны искать другую сферу приложения. Одновременно начались сообщения о внезапно возникших у многих сланцевых (и в целом нефтяных) компаний трудностях с финансированием добычи. Спекулятивные деньги побежали с нефтяного (реального и виртуального) рынка. В основном — на валютный рынок, где повышался индекс доллара и открылась другая поляна для прибыльных спекуляций. И цены на нефть покатились далее вниз. К концу 2014 г. они уже начали приближаться к 50 долл./барр. (См. рис. 1)

То есть к концу 2014 года цены на нефть стали существенно ниже уровня рентабельности для большинства участков на основных американских сланцевых месторождениях. Тем не менее еще в конце 2014 — начале 2015 гг. добыча нефти в США продолжала расти. Она продолжала расти, как мы уже обсуждали ранее в нашем исследовании, по двум основным причинам.

Добыча в США продолжала расти потому, что у сланцевых компаний уже были набурены десятки тысяч скважин, из которых нужно было качать, пока качается, чтобы отбить затраты на бурение, проппант, горючее, технику и т. д., то есть при падении цены на нефть ниже уровня рентабельности добычи на конкретном участке — тратить деньги на новое бурение для таких компаний смысла не было. Но уж добыть из готовых действующих скважин всё, что удается добыть, было просто необходимо.

Добыча в США продолжала расти еще и потому, что большинство сланцевых компаний застраховали (захеджировали) свою добычу на год или более вперед на уровнях цен, существенно ниже рентабельности. В результате эти компании получали к цене продажи своей нефти страховую надбавку, которая частично или даже полностью компенсировала убытки.

Отметим, что хеджировали свою нефтедобычу не только нефтяные компании, но и некоторые страны. Так, например, всю свою добычу в последние годы по требованию правительства хеджирует основной нефтедобытчик Мексики, госкорпорация PEMEX. И именно по этой причине Мексика прошла первые два года нынешнего нефтяного ценового кризиса с некатастрофическими потерями для национальной экономики и бюджета.

А вот большинство других стран (и госкомпаний) свое производство нефти не хеджировали. В том числе потому, что себестоимость добычи у них гораздо ниже, чем на американских сланцах, и получить у страховщиков выгодный хеджевый контракт было практически невозможно.

Эти компании и эти страны, как мы уже обсудили в предыдущей части исследования, рассчитывали свои программы расходов и бюджеты, исходя из прогнозов долгосрочного ценового благополучия на нефтяных рынках. То есть цены на нефть, заложенные в бюджетные проектировки, были достаточно высокими.

(Продолжение следует.)