Вопрос об экономике, терпящей в связи с объявленной пандемией то ли ущерб, то ли крах, сейчас гвоздем сидит в головах едва ли не у всех — и тех, кто ею занят профессионально, и совершенно далеких от нее людей. Но обсуждать «послековидную» экономику невозможно, не рассмотрев хотя бы бегло те подробности, которые обычно остаются уделом лишь специалистов. А потому — сначала большой обзор ситуации, а потом осторожные выводы.

Похоже, в большинстве регионов России завершается период вынужденных коронавирусных «самоизоляций», кардинальным образом нарушивших течение экономической и социальной жизни страны. Хотя ситуация крайне неустойчива, и многие специалисты и в мире, и в России тревожно вещают о возможности или даже неизбежности коронавирусной второй волны и ее последствий, тем не менее попытаемся выявить и оценить промежуточные итоги в складывающейся экономической и социальной ситуации в стране.

Что с макроэкономикой?

Прежде всего, нельзя не отметить, что недавние крайне алармистские прогнозы насчет неизбежного тотального обрушения российской экономики (исчерпание валютных резервов, разрыв ключевых промышленных и контрактных связей и т. п., якобы, уже начиная с весны или с середины текущего 2020 года) — не оправдались.

Российские резервы Центробанка (ЗВР) фактически до сих пор в основном «в целости и сохранности». Более того, ЗВР с января по июнь 2020 года выросли с $554 млрд до $566 млрд. Прежде всего, благодаря тому, что ЦБ РФ, начиная с 2007 года, постепенно продавал долларовые активы, в том числе федеральные казначейские обязательства США, и скупал физическое золото.

Сегодня долларовые бумажные активы России на минимуме, а золота накоплено 2300 тонн, причем стоят они на $17 млрд больше, чем в январе — около $128 млрд. А поскольку на мировых финансовых рынках явная паника, то спрос на золото, как на важнейший резервный актив, резко вырос. И, соответственно, выросла и цена.

В Фонде национального благосостояния (ФНБ) РФ в начале года было около 12 трлн руб. (примерно $174 млрд). В мае он заметно (на 3 трлн руб.) сократился из-за покупки правительством у ЦБ пакета акций Сбербанка. Сейчас объем ФНБ составляет около 9 трлн руб., и из него будут производиться основные траты на реализацию «Национального плана восстановления экономики» (НПВ).

Анонсированный правительством Мишустина НПВ подвергся в мае–июне существенной переработке, касающейся конкретизации основных направлений и мер. Сейчас на него предусмотрены госрасходы объемом около 5 трлн руб. (около $73 млрд) — почти 8% ВВП России. Причем часть этих денег уже выделена в рамках текущего федерального бюджета как инвестиции в ранее подготовленные 12 «национальных проектов развития».

Однако в 2020 г. из-за кризиса неизбежен дефицит федерального бюджета. Он пока оценивается в 5–6 трлн рублей, которые требуется профинансировать. Но в России ЦБ (по написанной под диктовку США Конституции 1993 года) не имеет права финансировать бюджетный дефицит (в отличие от ФРС США или европейского ЕЦБ, для которых таких ограничений нет). И потому для финансирования дефицита российского бюджета разработана следующая хитрая схема.

ЦБ «печатает» деньги (производит эмиссию), коммерческие банки покупают у Минфина облигации федерального займа (ОФЗ), а затем передают их ЦБ в качестве залога в обмен на напечатанные деньги. Такая операция называется долгосрочное РЕПО — кредит под залог ценных бумаг.

Именно за счет выпуска ОФЗ Минфин и запланировал занять для финансирования «Национального плана восстановления» на широком внешнем и внутреннем рынке еще 2 трлн руб. (примерно $29 млрд). Поскольку экономика России на фоне мирового кризиса (сумасшедшая закредитованность и запредельные государственные долги во всех ведущих экономиках мира, включая США и страны ЕС) выглядит более чем благополучной, российские ОФЗ воспринимались как одна из «спасительных гаваней» для зарубежных и российских капиталов, ищущих хоть какого прибыльного инвестирования.

И потому они, с доходностью 5,4% годовых, еще недавно выкупались почти как «горячие пирожки». В частности, на середину июня примерно треть российских ОФЗ были выкуплены американскими корпорациями и фондами, причем в основном не мелкими спекулянтами, а такими солидными институциональными инвесторами, как крупные страховые компании и пенсионные фонды.

Однако с конца июня, после того как ЦБ принял решение о снижении ключевой ставки на целый процент, до 4,5% годовых, ситуация меняется. Российские ОФЗ перестали быть столь интересными (прибыльными) для спекулятивных инвестиций.

Завершившийся в июне цикл выплат налогов российскими компаниями и банками резко снизил их спрос на рубли (и, соответственно, конвертации в рубли валютных запасов). И если в мае — начале июня выходящие из самоизоляции потребители активно снимали деньги со счетов, то уже с середины июня отток средств вкладчиков из банков сменился притоком. Соответственно, профицит рублевой ликвидности в банковском секторе на начало июля пока вполне благополучный, почти 2 трлн руб. И отдавать деньги Минфину за ОФЗ по пониженным ставкам доходности они коммерческого смысла не видят.

По указанным причинам проект дополнительного кредитования «национального плана восстановления экономики» за счет покупки ОФЗ российскими коммерческими банками пока оказался под вопросом.

Видимо, отчасти и по этой причине под вопросом оказались планы ЦБ удержать на уровне «до 70» валютный курс рубля к доллару. Часть нерезидентов тоже начала продавать ОФЗ и скупать доллары. Последние попытки Минфина разместить на рынке крупные объемы ОФЗ окончились неудачей: спроса на них нет.

Кроме того, ФРС США и ЕЦБ сократили объемы так называемых «количественных смягчений», то есть выпуска «свежих» долларов и евро; их объем на мировом валютном рынке сокращается, спрос повышается. А курс рубля (он ведь у нас нынче «плавающий», то есть определяется рыночным спросом и предложением) падает. В результате курс рубля с недавних 68 руб. за доллар поднялся до 71,5 руб. за доллар, а курс евро — с 76,7 руб. за евро до 80,4 руб. за евро.

Тем не менее у России по-прежнему огромные ЗВР и солидный ФНБ, а также крохотный по сравнению с большинством стран мира госдолг. И потому она, с ее громадьем инвестиционных планов в развитие, пока с макроэкономической точки зрения выглядит вполне благополучной.

Чего, увы, нельзя сказать о состоянии реальной экономики и социальной среды.

ВВП, промышленное производство и спрос

По данным Росстата, ВВП после умеренного снижения в марте, в апреле рухнул на 12% в пересчете на год, в мае — на 10,9%. В июне, в связи с прекращением режима «самоизоляции» в большинстве регионов, прогнозируется некоторое восстановление ВВП. В целом Минэкономразвития, по последним прогнозам, оптимистично рассчитывает на снижение ВВП по итогам 2020 года на 4,8%, и его умеренный рост в 1,2–1,6% в 2021 году. Хотя зарубежные прогнозы «на Россию» заметно хуже: так, международное рейтинговое агентство Fitch ухудшило прогноз падения экономики РФ в 2020 году с 5% до 5,8%.

В промышленном производстве крайне негативное влияние оказали меры «самоизоляции», которые привели к фактической «заморозке» деятельности ряда секторов экономики, плюс падение цен на сырьевые товары, плюс шоки обрыва поставок по внутрироссийской и внешнеторговой кооперации.

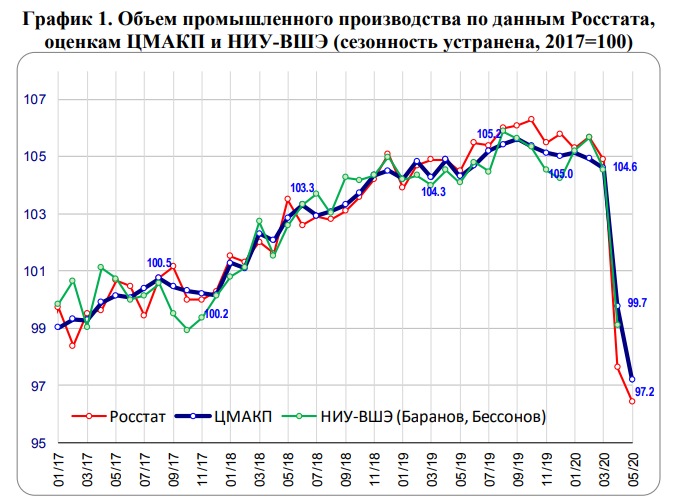

В апреле–мае произошло заметное падение объемов промпроизводства. В апреле снижение (год к году) составило 6,6%, в мае 9,6%. Важнейшим фактором стало сокращение добычи нефти в рамках соглашения с ОПЕК+: в мае среднесуточный уровень добычи составил 84,7% от уровня мая 2019 г. при очень существенном снижении (с 60 дол./барр. до 30 дол./барр.) уровня экспортных цен на основной российский сорт URALS. Хотя к концу июня цены на URALS поднялись примерно до 40 дол./барр., объем экспорта нашей нефти (как и доход от экспорта) дополнительно сократился. (График 1)

При этом в обрабатывающей промышленности снижение выпуска оказалось по отраслям очень разным.

Наиболее глубокое падение производства и выпуска продукции произошло в секторах потребительских товаров длительного пользования и инвестиционного спроса (в первую очередь, в автопроме), а также в одежде и обуви.

Причем в этих же секторах уже в мае начался «восстановительный отскок». Как сообщает Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), в лидерах «отскока» — производство легковых автомобилей, где спад из 4-кратного «превратился» в мае в двукратный и особенно производство бытовых приборов, где столь же глубокий спад в апреле (до 24,7%) уменьшился вчетверо (в мае — до 82,9% от уровня начала года).

Восстановительный рост также отмечается в производстве резиновых и пластмассовых изделий (всего –0,1% в мае после –14,6% в апреле), в производстве стройматериалов и стекла (+2,9% в мае после –14,5% в апреле), а также в производстве машин и оборудования (+20,3% в мае после –7,6% в апреле).

При этом начал разворачиваться — прежде всего, в связи с сокращением спроса у покупателей на внутреннем рынке, — кризис в металлургии (–4,2% в мае после –2,7% в апреле), а также — в связи с сокращением мобильности потребителей (ездили и возили товары мало) в условиях кризиса — в производстве нефтепродуктов (–4,5% в мае после –8,4% в апреле).

Экспорт, импорт, товарооборот и инфляция

Продолжил сокращаться (и в физическом, и в денежном выражении) российский экспорт. Здесь играет роль и снижение спроса на российскую продукцию в результате глубочайшего общего кризиса мировой торговли из-за карантинных мероприятий, и война цен и скидок на рынке нефти. Падение экспорта коснулось и энергоносителей, и лесобумажной продукции, и машин и оборудования, и цветных металлов.

Импорт товаров также существенно сократился как из-за коронавирусного шока сжатия зарубежных поставок (особенно потребительских товаров из Китая), так и из-за сжатия в России платежеспособного спроса, а также явной тенденции к экономии российских компаний на приобретении инвестиционных товаров.

Хотя Россия пока сохраняет положительное сальдо внешнеторгового баланса, его величина снизилась очень существенно, до $6,2 млрд в апреле 2020 г. по сравнению с $16,4 млрд в марте 2019 г.

В товарообороте (после мартовского кратковременного «кризисного» всплеска закупок населением товарных запасов «на карантин»), начиная с апреля, также происходит резкое падение. По данным Росстата, если по продовольственным товарам (первая необходимость) падение оборота в апреле–мае составило 8,2%, то по непродовольственным товарам — 36,4%, а по платным услугам — 29,1%.

В то же время, в конце мая — начале июня началось восстановление товарооборота по продовольственным и непродовольственным товарам. При этом уже в мае происходил устойчивый рост спроса на компьютеры и программное обеспечение, электронику, бытовые товары, продукты и алкоголь. За май — начало июня в лидерах роста за счет интернет-торговли оказались универмаги.

Если в апреле в инфляции выявился заметный «девальвационный» скачок (цены выросли на 8,3% к марту), то далее в мае они подросли лишь на 2,7%, а в июне вообще практически не поднимались. В целом в расчете на год инфляция пока составляет около 3%. Основной фактор остановки инфляции — слабый потребительский спрос.

Финансовый сектор и банки

Поскольку инфляция фактически «замерла на нуле» — вопреки прежним прогнозам большинства экономистов — ЦБ считает серьезным риском не инфляцию, а дефляцию. В то же время целевой показатель ЦБ по инфляции — 4%, и потому ЦБ решил бороться с дефляционными рисками понижением ключевой ставки.

Уже в апреле ЦБ снизил ключевую ставку до 5,5%, а 19 июня заявил о ее снижении сразу на 1%, до беспрецедентного для России уровня 4,5%. Причем в заявлении по этому поводу было подчеркнуто, что ЦБ «готов и далее снижать ставку в зависимости от обстановки».

Реакцией наших экономических «либералов» стала резкая (и в определенной мере справедливая) критика главы ЦБ Э. Набиуллиной. Некоторые из них сходу заявили, что тем самым ЦБ «сдается» и открещивается от священных монетарных принципов валютного регулирования. Однако была и критика более содержательная.

В частности, последовали утверждения о том, что банки, в любом случае, не захотят брать на себя повышенные кредитные риски: «Никто по собственному желанию не будет кредитовать бизнес, который находится в плохом состоянии, и давать кредиты оставшимся без работы людям».

Кроме того, критики справедливо подчеркивали, что с точки зрения корпоративного сектора главная проблема — не деньги, а проблема спроса в экономике. И что даже если ставки будут нулевые, как сейчас в развитых экономиках, это не ведет к всплеску инвестиций, потому что компании не видят смысла в расширении производства, когда спроса нет. А с точки зрения населения, если его доходы сокращаются, то люди не будут брать кредиты даже под более низкие ставки. И в итоге банки просто столкнутся с ростом просроченной задолженности и собственными финансовыми трудностями.

С точки зрения потребителей, снижение ставки облегчает обслуживание кредитов как для граждан, так и для компаний, которые еще в состоянии востребовать кредиты, а также способствует удешевлению ипотечных займов и фактически лишает смысла банковские сбережения. Побочный расчет Минфина — видимо, на то, что это вновь сделает привлекательными ОФЗ и позволит дешевле финансировать бюджетный дефицит.

С точки зрения ЦБ и правительства, конечно, один из ключевых вопросов — это именно проблема сокращения бюджетного дефицита. Которая в огромной степени связана с сокращением доходов от нефтегазового экспорта.

Мировой рынок газа сейчас очень неравновесный и слабый. Налицо резкое сокращение потребления/спроса на фоне быстрого роста предложения (в том числе в сегменте сжиженного природного газа), плюс заполненные «под завязку» газовые хранилища, не израсходованные в результате аномально теплой зимы.

Прогнозы по экспорту российского газа в 2020 году примерно на 15% ниже, чем в предыдущем, да и цены, что называется, «ниже плинтуса». Хотя с лета предполагается существенное повышение спроса в результате восстановления «посткоронавирусных» производственных мощностей, картину в целом по текущему году это всерьез не улучшит — даже если не будет второй «коронавирусной волны».

Потому, в частности, особой спешки с достройкой двух ниток «Северного потока-2» мы не видим: существующие мощности газового экспорта на Запад вполне достаточны, а американский сжиженный сланцевый газ пока серьезным конкурентом российскому трубному не является.

В нефтяной отрасли еще недавно во всем мире громко прогнозировали полный крах нашего экспорта и «вытеснение России с мировых рынков» в результате побед на мировых рынках саудовской легкой и американской сланцевой нефти.

Однако на практике для саудитов оказались неприемлемы долговременные цены 30–40 дол./барр. с точки зрения бюджета, который в стране не балансируется при ценах ниже 70 дол./барр. А американская сланцевая нефть при цене 30–40 дол./барр. катастрофически убыточна, и экономически вынужденное сокращение добычи нефти в США (отметим, не вошедших в соглашение ОПЕК+) уже превысило 2 млн барр./день.

Кроме того, быстро выяснилось, что теперь — после «удушения» нефтяного экспорта из Венесуэлы — Америке остро не хватает тяжелых сортов нефти вроде нашей URALS. Из легкой сланцевой нефти нельзя сделать ни дизель (необходимый для гигантского объема американских автомобильных грузоперевозок), ни ряд технических масел и других продуктов нефтепереработки.

В результате США покупают у России (разумеется, не напрямую, а через крупнейших нефтяных трейдеров VITOL, TRAFIGURA и пр.) большие объемы нефти URALS. Как итог, наша нефть URALS на мировых рынках пока что торгуется не со скидкой, как обычно бывало ранее, а с существенной (1,5–3 дол./барр.) ценовой премией к эталонному сорту BRENT. И ее цена 38–42 дол./барр., как выразился наш глава Минэнерго Александр Новак, «для России вполне комфортна». То есть и не дает вырваться вперед на мировых рынках конкурентам из США и Саудовской Аравии, и в то же время хотя бы отчасти смягчает для российской казны проблему бюджетного дефицита.

Однако вопрос финансирования развития при этом по-прежнему стоит очень остро. В стране быстро и неуклонно падает инвестиционная активность. Первые признаки этого процесса наметились еще в феврале 2020 года. Далее эта негативная тенденция проявилась вполне четко: в марте к январю предложение инвестиционных товаров в экономике снизилось на 3,3%, и в дальнейшем продолжало падать. Снижение инвестактивности происходит прежде всего за счет машин и оборудования — и внутрироссийского производства, и импортных. По имеющимся оценкам, в апреле произошло падение инвестактивности еще на 10%, в мае — на 8–9%, в июне, по предварительным данным, улучшения практически нет.

Социально-экономическая ситуация и рынок труда

Статистика фиксирует довольно быстрое ухудшение материального положения населения России, в том числе за счет понижения оплаты труда. По данным опроса «ИнФОМ», в мае доля наемных работников, доходы которых упали в связи с сокращением зарплаты и/или иных выплат, выросла в два раза по сравнению с апрелем — 19% против 9% соответственно. При этом Институт исследования и экспертизы «ВЭБ.РФ» прогнозирует возможное падение реальных доходов населения по итогам 2 квартала 2020 года на 17,5%.

Компания Neilsen сообщает, в частности, о таком индикаторе падения доходов, как резкое повышение в России спроса на товары повседневного спроса из низкого ценового сегмента, в том числе на мясо, макаронные изделия, чай, соки. Кроме того, по данным Nielsen, примерно треть потребителей целенаправленно ищут товары со скидками.

По данным исследования ЦСР «Налоги глазами россиян» более 60% респондентов отметили снижение своих доходов в мае по сравнению с февралем 2020 г., и более 50% считают высоким риск снижения в будущем своей зарплаты. В налоговых службах при этом фиксируют существенное ухудшение платежной дисциплины компаний и граждан в отношении налогов.

Особенно проблемная ситуация с рисками утери платежеспособности заемщиков отмечается в сфере микрозаймов. Бюро кредитных историй «Эквифакс» сообщает, что доля проблемных микрозаймов превысила 40% уже после месяца самоизоляции (по 4,5 млн займов просрочка выплат составила 90 дней и более). При этом, по оценкам ЦБ РФ, на сверхзакредитованных заемщиков (которые тратят более 80% своих доходов на обслуживание долга) приходится 35% выдач микрозаймов.

Этот остронегативный кредитный кризисный тренд явно коррелирует с ростом безработицы в России. Ситуация на рынке труда стала заметно ухудшаться, спрос на труд рухнул до минимальных значений со времен прошлого кризиса, на начало 2015 г. По данным Росстата, уровень официально зарегистрированной безработицы по методологии Международной организации труда в марте составлял 4,7%, в апреле 5,8%, в мае превысил 6,1%, а в июне, по предварительным данным, достиг 6,5%.

С учетом того, что значительная часть российских безработных не регистрируется в органах занятости, а предпочитает искать работу самостоятельно (по объявлениям, по знакомым, в интернете и т. д.), оценки реальной безработицы в стране варьируют от 9 до 13% трудоспособного населения. В частности, по данным портала Superjob, реальное число безработных в России составляет около 8 млн человек (почти 10% трудоспособного населения).

При этом в последний месяц резко ухудшилось соотношение числа официально зарегистрированных безработных к числу заявленных компаниями вакансий на трудовые места. Эксперты считают, что дополнительный рост безработицы создает выход на рынок труда бывших «неформально занятых», которые потеряли рабочие места в ходе кризиса.

Проведенный Высшей школой экономики опрос сравнительно «молодежного» сегмента рынка труда (средний возраст респондентов 30 лет) показал, что прежний режим работы сохранило 20% опрошенных, а 80% респондентов отметило различные формы адаптации к режиму нерабочих дней. Одной из наиболее распространенных форм адаптации стало сокращение рабочего времени: 13% опрошенных заявили, что находятся в «добровольно-принудительном» отпуске, 11% — перешли на неполную рабочую неделю или день.

При этом в старших возрастных когортах наших трудящихся ситуация с «адаптацией» к коронавирусному «нерабочему» режиму особенно болезненна для работников. По одному из телефонных опросов 240 «возрастных» респондентов, проведенных в конце апреля, более 40% опрошенных заявили, что вообще не надеются после «карантина» возобновить работу.

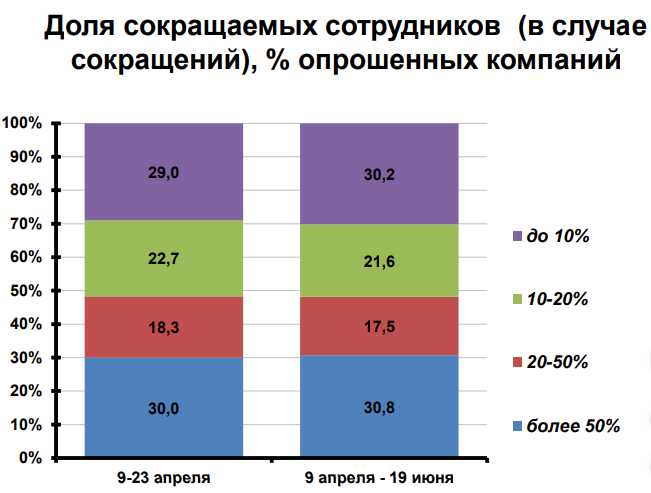

Опрос работодателей, проведенный Агентством стратегических инициатив, выяснил, что основными механизмами их адаптации в изменившихся условиях деятельности в период самоизоляции являются «оптимизация» штата сотрудников и фонда заработной платы. При этом около 50% компаний, принявших участие в опросе за период с 9 апреля по 19 июня, полностью прекратили работу, при этом треть из них — без сохранения заработной платы сотрудникам. А каждая 12-я компания сообщила о сокращениях численности сотрудников, в том числе треть из них заявила о готовности сократить более половины персонала. (График 2)

По данным опроса 83 компаний, проведенного корпорацией HeadHunter, доля работодателей, которые сократили численность персонала, выросла в мае по сравнению с апрелем более, чем в 2 раза, с 20% до 45%. Кроме того 52% компаний сообщили, что существенно снизили фонд оплаты труда.

Наконец, следует вспомнить, что в России в связи с риском закрытия предприятий 3 апреля был объявлен 6-месячный мораторий на банкротства по заявлениям кредиторов. Однако этот мораторий истекает в октябре, и уже сейчас эксперты оценивают немало компаний как «зомби», не способных вернуться к работе без серьезной внешней подпитки. В связи с этим отметим, что, по данным опроса 2300 компаний, проведенного в конце апреля Центром стратегических исследований, о риске своего банкротства сообщала каждая третья компания.

На эту достаточно мрачную картину накладываются опасения по поводу второй волны пандемии и введения осенью новых «карантинных» мер. И это резко ухудшает настроения бизнесменов и потребителей, причем уже практически независимо от сегодняшней устойчивости компании, динамики безработицы и личных доходов.

(Продолжение следует.)